如果财经有热搜榜的话,近期“套息交易”一定榜上有名。

7月下旬以来,全球资本市场一度大幅震荡。从日元和人民币汇率的异动大涨行情,到日股“过山车式”起伏牵动全球股市,几乎都逃不开“套息交易”这件事。

日元套息交易的逆转,成为市场波动背后的“放大器”。

那究竟什么是套息交易?

套息交易是什么?

狭义的套息交易是指:融入低息货币,在即期市场上换成高息货币,赚取货币息差的同时承担汇率的损益。

广义的套息交易是指:融入低息货币后不再局限于外汇市场,投向了其他金融市场资产,比如本国或海外的股票,海外的商品、地产等。

如果把套息交易的借贷端和资产端看成一个天平的两侧,那么借贷端——低息货币是关键所在。出于高流动性和二十多年的低利率环境,日元长期被看做是全球最佳的低息货币。

近两月套息交易逆转平仓的背景

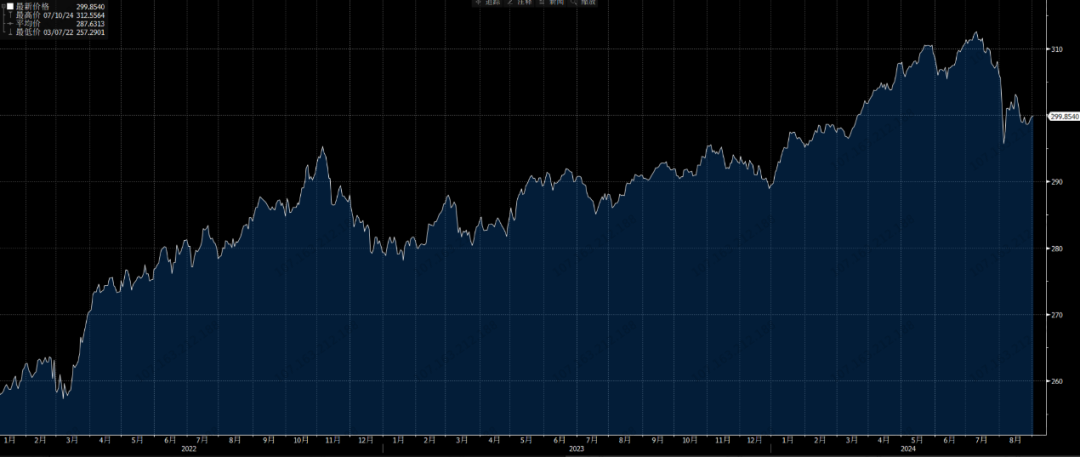

我们将Carry Trade的策略指数见顶回撤的7月10日,定为本轮套息交易逆转的起点,8月5日达到了阶段性的低点,之后市场恐慌的情绪有所淡化,策略指数企稳反弹。

这段时间发生了什么?

图:GSAM FX Carry Index

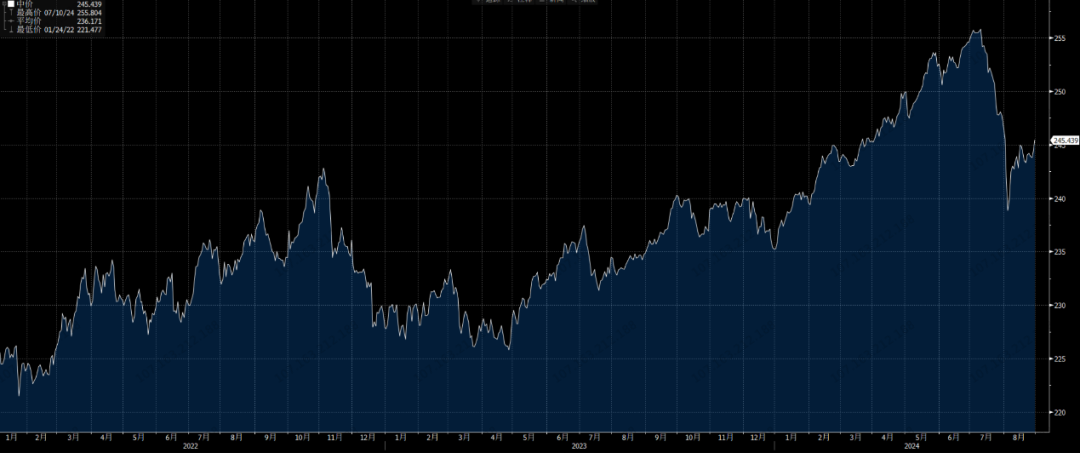

图:Bloomberg Cumalative FX Carry Trade Index for Managed G10 Currencies

数据来源:Bloomberg;时间区间:2022/1/1-2024/8/30

数据来源:Bloomberg;时间区间:2022/1/1-2024/8/30

7.10-7.31

日元相对美元持续升值,幅度达到7%左右。同期各类资产出现了下跌。举例股指,日经225回撤-7%,纳斯达克回撤-6%;举例商品,布伦特原油回撤-5%,LME铜回撤-6%;举例海外CTA策略,A基金回撤-8%。

7.31-8.5

7月31日,日本央行意外提升政策利率15个基点至0.25%。

8月2日,美国非农数据的走弱引发市场恐慌。

日元相对美元继续升值4%。各类资产共振下跌。举例股指,日经225回撤-19%,纳斯达克回撤-8%;举例商品,布伦特原油回撤-5%,LME铜回撤-4%,伦敦现货黄金回撤-2%;举例海外CTA策略,A基金回撤-4%。

8.7-8.30

8月7日,日本央行副行长内田真一称不会在市场不稳定的时候加息,日元套息交易逆转带来的波动暂时缓和。

日元相对美元贬值1%。多数资产出现明显反弹。举例股指,日经225上涨18%,纳斯达克上涨8%;举例商品,布伦特原油较平0%,LME铜上涨4%,伦敦现货黄金上涨4%;举例海外CTA策略,A基金回撤-3%。

为什么套息交易的逆转会引发市场短时间如此大的波动?

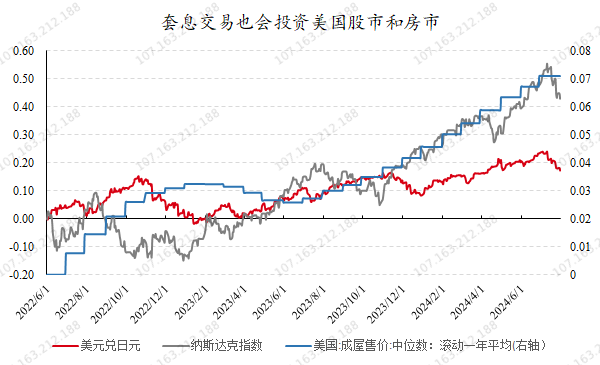

数据来源:Wind;时间区间:2022/6/1-2024/7/31

数据来源:Wind;时间区间:2022/6/1-2024/7/31

本轮美联储加息起始于2022年中,过去两年多借入低息货币如日元,投入美国市场,即使不考虑资产增值(如股票、地产),只是汇率就已经接近10%的年化回报了。这形成了一个以美元资产为中心的正反馈系统,当套息交易的人越多,借入日元,买入美元及相关资产的人越多,日元汇率贬值越大,持有美元资产的盈利越多,形成一个自我加速的过程。

而近两月的市场波动体现了这个正反馈系统的另一面,一旦负向循环发生,系统的解体是非常快速的,这个也是需要关注的风险所在。

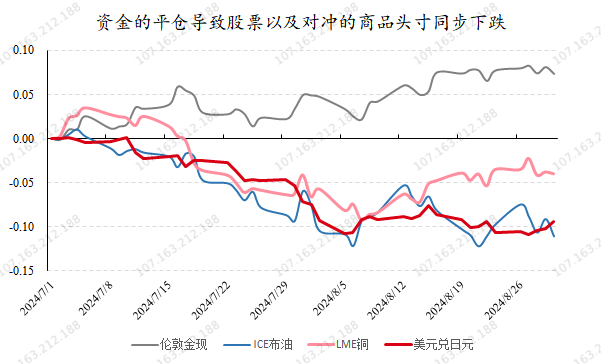

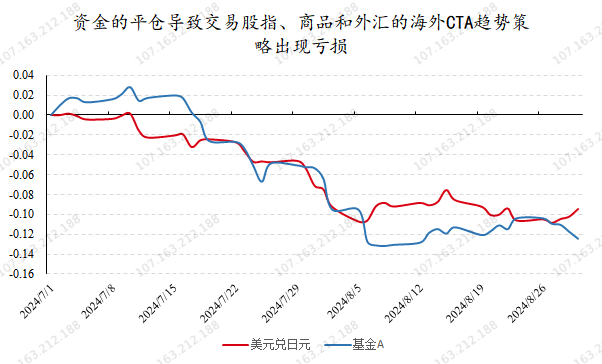

为什么在三个时间阶段海外CTA均出现回撤?

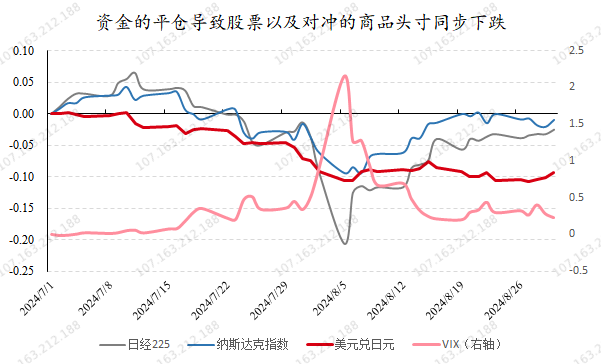

数据来源:Wind;时间区间:2024/7/1-2024/8/30

数据来源:Wind;时间区间:2024/7/1-2024/8/30

以基金B为例,虽然不同阶段海外趋势CTA出现了回撤,但是原因不一样。

7月,亏损最大的是货币类资产,亏损前五品种中有三个是货币对,多美元空日元,多欧元空日元,多美元空瑞士法郎。这些亏损来自于套息交易的逆转,低息货币如日元、瑞士法郎、人民币均出现了升值。

由于这个趋势是延续的,模型开始调整仓位,6月末美元净多头头寸124%,日元净空头头寸-42%,7月末美元净多头头寸85%,日元净空头头寸-12%。

8月,货币资产的亏损有所降低,股指的亏损更大,这主要是在8月上旬股指出现了极端的波动,因此会触发减仓,从结果上看,减仓错过了后面V形反转的修复,亏损第一品种便是东证股指多头。由于美元接近两月的走弱,8月末货币敞口已有明显变化,美元净空头头寸-68%,日元净多头头寸8%。

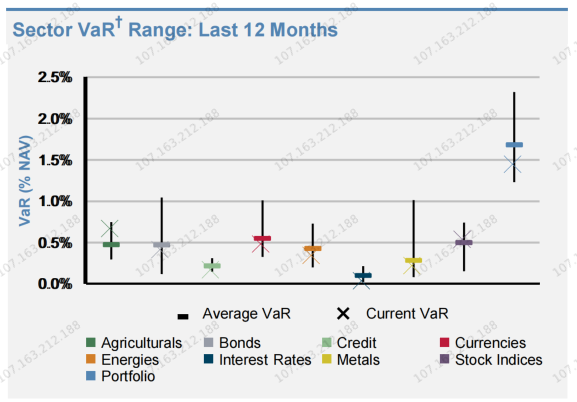

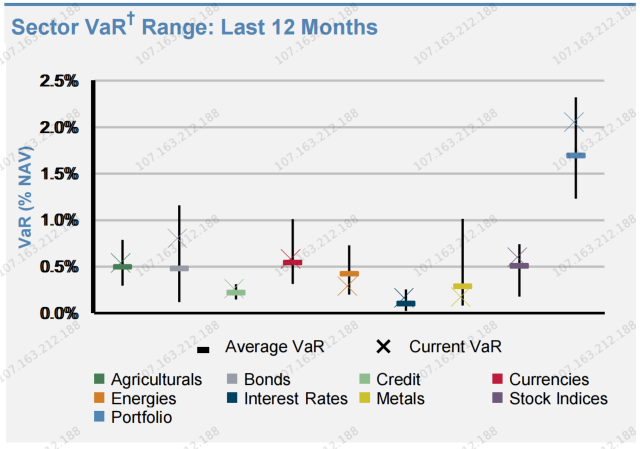

图:基金B-7月VAR

图:基金B-8月VAR

数据来源:Aspect

数据来源:Aspect

当下持仓来看,商品相关板块风险权重降低,当前处于历史均值以下。债券板块有明显抬升,外汇和股指有少许抬升,带动整体投资组合风险权重处于历史中高位置。建议配置资金适当等待。

现在投资者可能会关心日元套息交易的平仓结束了吗?

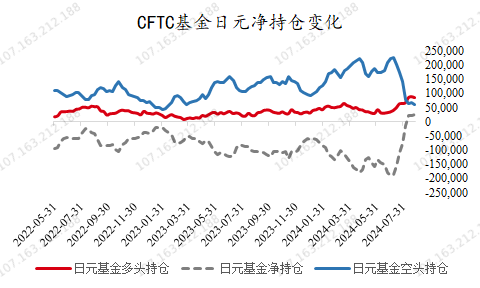

数据来源:Wind;时间区间:2022/5/31-2024/8/27

数据来源:Wind;时间区间:2022/5/31-2024/8/27

一方面,存在杠杆,通过衍生品交易的表外日元套息资金已基本平仓。可以看到7.9日CFTC基金日元净持仓数量为净空头-186188,之后四周空头仓位在快速平掉,8.13日,净持仓数量为净多头23054。

另一方面,没有杠杆,通过银行体系融入日元的表内日元套息资金的平仓还在缓慢进行中,据估算存量规模在万亿美元左右。

是否存在杠杆决定了套息资金平仓的速度,如果杠杆较高,交易的逆向会快速触发平仓的风险阈值。

历史上日元相对美元升值的各阶段

各类资产价格的表现可以观察到本轮套息交易的逆转和日元相对美元升值高度相关。

我们不禁好奇,在日元相对美元升值的历史周期里,各类资产价格的表现如何呢?

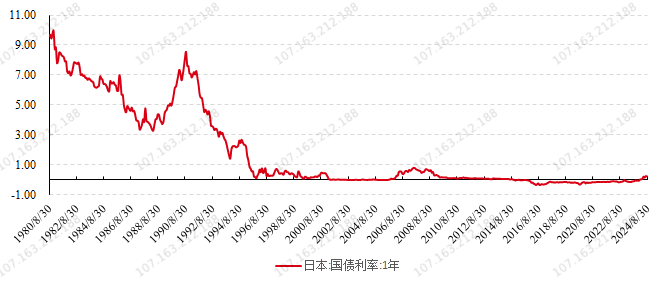

数据来源:Wind;时间区间:1980/8-2024/8

数据来源:Wind;时间区间:1980/8-2024/8

数据来源:Wind;时间区间:1995/1-2024/8

数据来源:Wind;时间区间:1995/1-2024/8

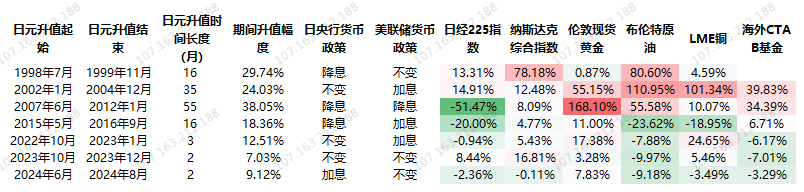

基于对日本1Y国债利率的历史数据观察,我们选择1995年以后的低息时代进行日元升值周期的研究。

数据来源:Wind;时间区间:1998/7-2024/8

数据来源:Wind;时间区间:1998/7-2024/8

1998年7月-1999年11月

为应对亚洲金融危机,1998年日本央行和美联储开始降息,之后金融市场逐渐从对金融危机的恐慌中缓解,日股和美股反弹。1999年OPEC达成限产协议,原油价格涨幅较大;6月-11月,美联储加息75个BP,重回5.5%的目标利率。

2002年1月-2004年12月

互联网泡沫破灭,美联储开启降息,一年半时间降息75个BP,待市场情绪恢复正常后,2004年6月-12月加息125个BP。这段时间,中国等新兴市场国家经济快速增长带来商品需求增加,大宗商品以及海外CTA的涨幅远远好于日股和美股。

2007年6月-2012年1月

2008年全球金融危机引发市场避险情绪,美联储大幅降息,美日利差大幅缩减引发日元套息交易逆转,但日元的回流没有提振日股,同期价格腰斩。黄金在经济衰退时期有亮眼表现。

2015年5月-2016年9月

英国“脱欧公投”引发市场避险情绪升温。美联储加息预期回落使得日元套息交易逆转,美股好于日股。大宗商品有所分化,黄金受益于避险情绪,原油和金属则价格承压。

2022年10月-2023年1月

2022年末日本央行意外上调10年期国债收益率目标区间,同期美国通胀快速回落,市场预期美联储加息节奏放缓。市场情绪有所回暖,美股反弹。

2023年10月-2023年12月

市场预期美联储加息周期进入尾声,市场情绪好转,日股和美股反弹。

观察历史各个周期,除了黄金历次均有盈利表现,其他资产并没有较为稳定的反应规律。而黄金往往会受益于金融危机、美国经济衰退、市场避险情绪升温、美联储货币紧缩政策放缓等因素。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为新方程所有,未经许可任何机构和个人不得以任何形式转载和发表。